購入できるマイホームの価格は、もちろん収入に左右されますが、年収の数倍という大きな金額なので、イメージするのが難しい方も多いのではないでしょうか。

住宅ローンの返済をどれくらいに設定するか、自己資金をどれくらい用意できるかもポイントになってきます。物件価格の目安について考えてみましょう。

■ライフプランに余裕を持たせるには?

フラット35のシミュレーションでは、年収400万円以上の場合返済率35%を上限としています。

しかし、収入の35%をローン返済にあてて、30年払い続ける…となると、教育資金や老後資金に回すお金が足りなくなってしまう可能性があります。

「家賃分程度なら支払いが続けられる」と判断する方もいますが、実際には、固定資産税や修繕費、設備の更新などに支出があり、「すこしキツイな」と感じるのではないでしょうか。

借入可能な上限ギリギリで予算を組むのではなく、将来に向けた貯蓄額を見据えて、収入の25%前後に抑えた計画がおすすめです。

世帯収入500万円なら、手取り395万円(社会保険や税金を差し引くため)、そのうち25%は98.75万円です。

半分の197.5万円で暮らし、住宅ローン返済98.75万円、98.75万円を貯金、修繕積立とした場合、1ヶ月の生活費に回せるのは、16.4583万円です。

■シミュレーション上限は高リスク

フラット35のシミュレーションを使って出てくる借入可能額は、年収500万円、仮に金利1.6%、35年ローンの場合4687万円。

年間100万円(1ヶ月8.3万円)程度の返済額で35年ローンを組んだ場合には、金利1.6%の場合で、2667万円。返済期間20年なら、1703万円です。

年収を基準にローン借入額の目安を考えるときに、年収の4~5倍と言います。

年収500万円のケースで、手取り395万円のうち100万円を返済にあてる場合では、返済率25.31%、2000万円~2500万円程度の借り入れが可能だというイメージが成り立ちます。

手取り額の20%~25%にしておくと貯金する余裕が作りやすく、ピンチに備えられます。

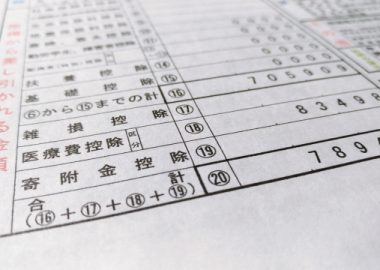

(参考)フラット35シミュレーション

http://www.flat35.com/simulation/sim1.html

■年収にあった物件価格を予算にする

「少しくらいムリをしてでも、その住宅を維持することが張り合いになって、仕事が頑張れる」という考え方もありますが、ローンの返済が遅れれば、抵当権が行使され、差し押さえや競売になってしまうリスクがあります。

年収の5倍を超える借り入れは、返済に追われる感覚になることを覚悟しなければなりません。

子育て世代で、郊外のゆったりした環境も悪くないと思えるなら、物件価格が高すぎないエリアを選ぶことも検討してみましょう。